Nemovitosti patří k nejoblíbenějším formám investování v Česku a tradičně jsou doporučovány jako součást diversifikovaného investičního portfolia. Svůj konzervativní charakter potvrdily i v roce 2022, kdy oproti jiným tradičním investičním aktivům vykázaly minimální pokles hodnoty.

Dle posledního průzkumu Asociace pro kapitálové trhy ČR považuje nemovitosti za svou nejlepší investici v životě 29 % populace. Z tohoto průzkumu také vyplývá, že investiční nemovitosti zůstávají mezi deseti nejčastěji plánovanými investicemi i letos. Možností investic do nemovitostí je však více než jen nákup investičního bytu.

Základní varianty investování do nemovitostí

Mimo přímé investice, typicky nákupu investičního bytu, lze investovat do nemovitostí také nepřímo (zprostředkovaně) pomocí různých investičních fondů. Tyto fondy se mezi sebou liší zejména právní formou, úrovní regulace a hodnotovou propozicí pro investory.

První kategorií, obecně považovanou za jednu z nejbezpečnějších, jsou Otevřené podílové fondy (OPF). Ty jsou obvykle vlastněny bankami nebo investičními společnostmi. OPF podléhají vysoké regulaci a dohledu České národní banky, jejich propozice vyhovuje zejména retailovým investorů, kteří hledají bezpečný a likvidní investiční produkt.

Druhým typem jsou různé burzovně obchodované fondy kótované obvykle na hlavních západních burzách jako NASDAQ nebo LSE – pro investory jsou dostupné jako akcie nemovitostních společností / ETFs / REITs, v Čechách zastoupené Speciálními fondy nemovitostí. Tyto fondy mívají nízké minimální vstupní investice, od stovek korun po desítky tisíc. Bývají pod dohledem lokálních orgánů zodpovědných za dohled nad kapitálovými trhy a operují dle místních právních rámců. Potenciální investor by měl vždy dobře rozumět konkrétnímu produktu, podmínkám investování a regulaci v dané zemi. Je možné do nich investovat jednorázově či opakovaně, jejich hlavní devizou je vysoká likvidnost a obvykle zajímavější zhodnocení vůči OPF.

Poslední možností v regulovaném světě investic jsou Fondy kvalifikovaných investorů (FKI), které jsou určeny zkušenějším investorům a vyžadují minimální investici 1 milion Kč. Tyto fondy mají přesně definovanou investiční tezi (zaměřenou např. regionálně nebo segmentově), investor si vybírá strategii podle svého vlastního přesvědčení a uvážení. V porovnání s předchozími kategoriemi fondů mívají FKI nižší likvidnost, úspěšné fondy ovšem investorům dodávají vyšší výnosy.

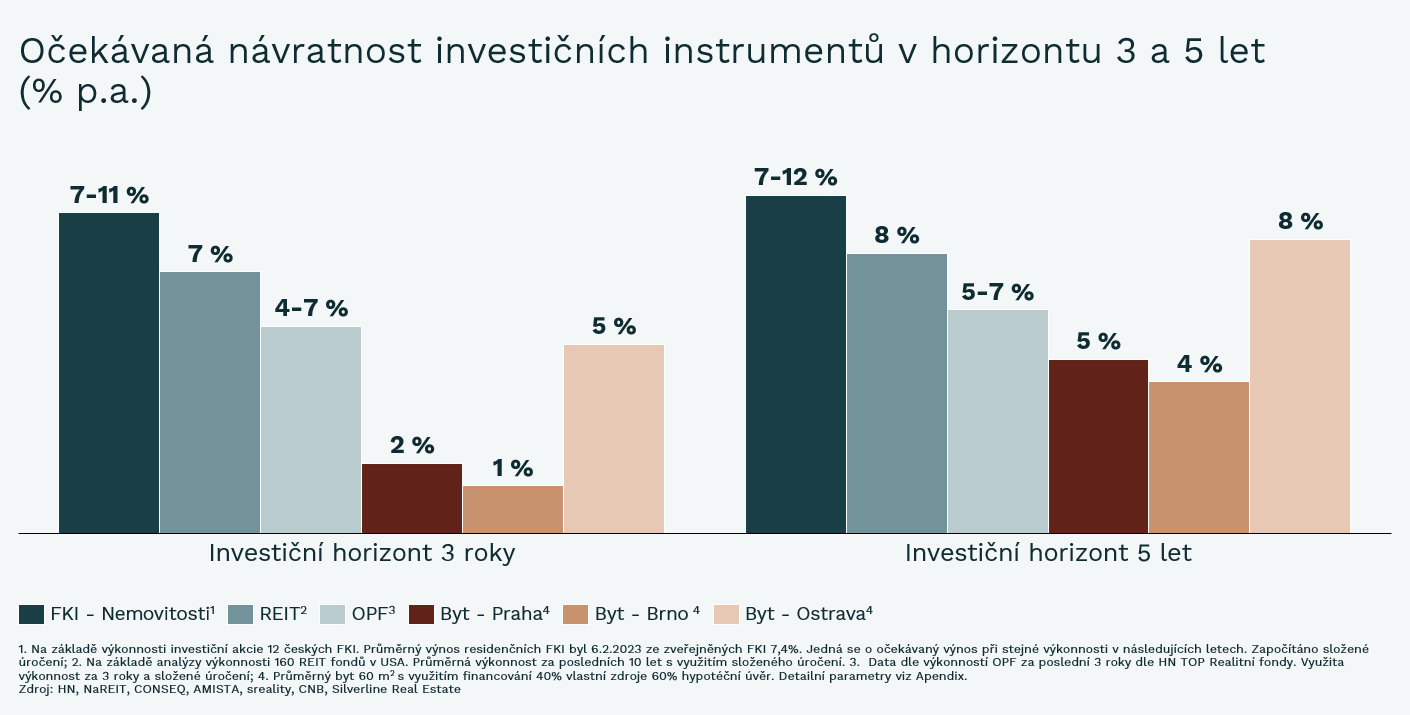

Rozdílná výnosnost investic

Predikce založené na aktuálním vývoji ekonomiky naznačují, že pro střednědobý investiční horizont může být vhodnější investice skrz fondy oproti vlastní investici do nemovitosti. Příčin omezujících investiční potenciál vlastní nemovitosti je nyní několik, například (i) vysoké sazby hypoték; (ii) předpokládaný omezený růst cen nemovitostí; nebo (iii) stále relativně nízké nájemné a tedy i výnosnost nemovitostí. Tyto faktory přirozeně dopadají i na fondy – ty však mají k dispozici experty, kteří dokáží současné dynamické situace naopak využít. Příkladem může být nákup aktiv pod tržní hodnotou, tvorba hodnoty v průběhu procesu (development či doobsazení nájemníky), optimalizace tržeb nebo i výhodný prodej.

Nejlepší pozici k dosažení nadprůměrných výnosů ze všech analyzovaných variant mají Fondy kvalifikovaných investorů, kde se výnos v 5 letém horizontu může pohybovat až okolo 12 % p.a., nejčastěji pak mezi 7-10 % p.a. Výhoda oproti jiným alternativám je v samotné hodnotové propozici. Velká část FKI nabízí jistou formu ochranného mechanismu pro investory jako preferenci nebo garanci výnosu – hodnota akcie takových fondů tedy může růst i v časech ekonomické volatility či recese.

Výhodou fondů oproti nákupu vlastní nemovitosti je také příznivé zdanění kapitálových zisků. Po uplynutí tříletého časového testu jsou investoři osvobozeni od daně z příjmu. Oproti tomu u napřímo vlastněných nemovitostí dochází ke zdanění kapitálového zhodnocení sazbou 15 % s časovým testem 10 let.

Jelikož se v nadcházejících 3-5 letech očekávají spíše nižší výnosnost a omezený růst cen nemovitostí, bude komplikovanější výkonnost fondů překonat vlastní investicí. Ta navíc vyžaduje buď dodatečné náklady na správce, nebo časovou investici majitele.

Není fond jako fond: Jaké parametry sledovat při výběru investice

Pokud zvažujete investici do některého z investičních fondů, může být poměrně složité pochopit rizika spojená s konkrétní společností, resp. produktem.

Prvním důležitým rozlišením je dohled a regulace České národní banky. U regulovaných subjektů se typicky jedná o společnosti s přesně definovanou právní formou jako je SICAV a.s. nebo OPF (AIF). Nejedná se tedy o právní formy s.r.o. nebo prosté a.s., které nejsou ke správě investic určeny a tato analýza je nepokrývá.

Dalším indikátorem, zda se jedná o regulovaný fond, je existence statutu fondu a takzvaných KIDů (“key information document”). Tyto dokumenty poměrně přesně definují rámec aktivit, výnos investičních tříd akcií / podílových listů apod. a jsou vytvořeny licencovanou investiční společností. Seznam společností je k dispozici na webu ČNB, která navíc musí tyto klíčové dokumenty schválit.

Potenciální výnos pro investora je dán jednak strategií fondu, ale také strukturou poplatků a mechanismem výplat zisku, které definuje statut. V době nejistého růstu hodnoty aktiv může být výhodou zmiňovaný ochranný mechanismus pro investora. V případě jeho existence je vhodné znát kapitálovou angažovanost zakladatelů, tj. kolik vlastních prostředků mají umístěno ve fondu. To totiž determinuje sílu těchto ochranných mechanismů pro investora.

Dalšími faktory, které je vhodné sledovat, jsou zejména aktuální míra zadlužení (LTV: loan-to-value) či transparentnost fondu a jeho zakladatelů (vlastnická struktura, vlastnické propojení s jinými entitami na trhu, struktura financování, investiční aktivity nebo organizačně procesní záležitosti). Před každou investicí je důležité přesně chápat strukturu a tržní a provozní rizika, nejen usilovat o nejvyšší očekávaný výnos. Pamatujte, že zázračný příběh a opulentní marketing nemusí být vždy zárukou jistoty v investování.

Zdroj: Silverline Real Estate